Pulso de Mercado: Equilibrio Líquido-Vapor y los Ciclos de Bitcoin

Vamos a utilizar conceptos prestados del ámbito de la termodinámica para conocer el comportamiento de los participantes del mercado de Bitcoin durante los máximos y mínimos de ciclo. Buscamos rápidos cambios de fase, sinónimos de transiciones entre los mercados bajistas y alcistas.

Introducción

Este artículo trata de desarrollar una analogía entre el Diagrama de las Fases del Agua y el comportamiento de los participantes del mercado de Bitcoin durante los máximos/mínimos de ciclo.

Diagramas de las Fases de las Sustancias Puras (Termodinámica)

Los Diagramas de las Fases de las Sustancias Puras son herramientas muy conocidas a la hora de estimar la Fase (estado mecánico) de las Sustancias Puras bajo diferentes presiones, volúmenes y temperaturas en los campos de la ingeniería química y termodinámica. Con fin explicativo, en este Pulso de Mercado vamos a desarrollar nuestra analogía usando el Agua como muestra de una sustancia pura.

Podemos encontrar Agua intrínsecamente en cada una de las siguientes Fases Singulares en condiciones naturales:

- Fase Sólida 🧊

- Fase Líquida 💧

- Fase Vaporosa ☁️

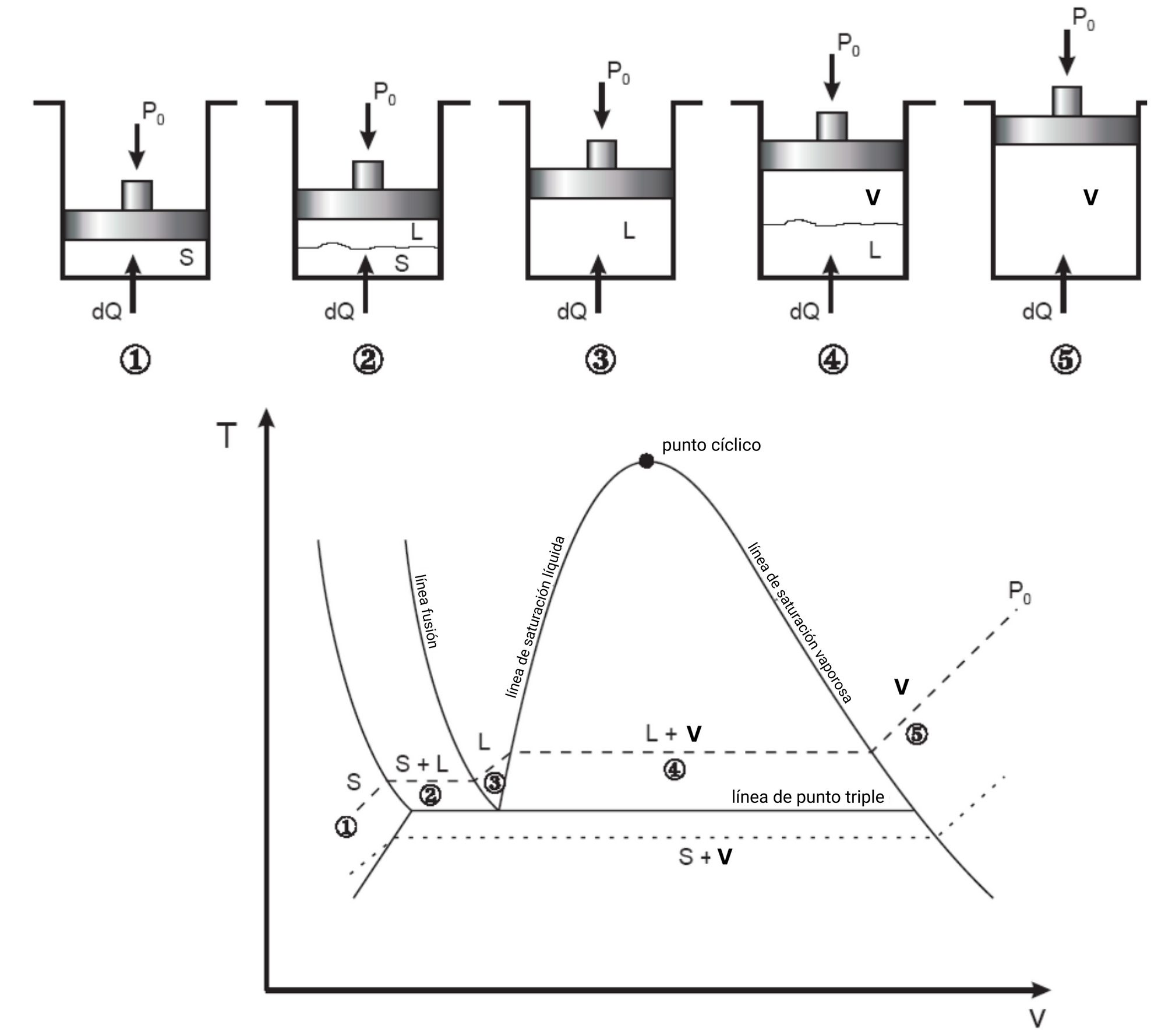

La siguiente figura muestra los pasos involucrados en el calentamiento del Agua, comenzando por el Hielo hasta que se transforma en Vapor.

- Sólido (Fase Singular)

- Líquido y Sólido (Mezcla de Dos Fases en equilibrio)

- Líquido Saturado (Fase Singular)

- Mezcla de vapor Húmedo o Vapor-Líquido (Mezcla de Dos Fases en equilibrio)

- Vapor Saturado (Fase Singular)

Diagrama de las Fases de Vapor-Líquido & la Regla de la Palanca

Este artículo trata de desarrollar una analogía entre el Diagrama de las Fases del Agua y el comportamiento de los participantes del mercado de Bitcoin durante los máximos/mínimos de ciclo. Con este propósito en mente, encontramos la mayor concentración en el estado 4 del Diagrama de las Fases del Agua (Figura 1, Estado 4), donde ambas fases Líquida y Vaporosa del Agua están disponibles al mismo tiempo en Equilibrio (EVL).

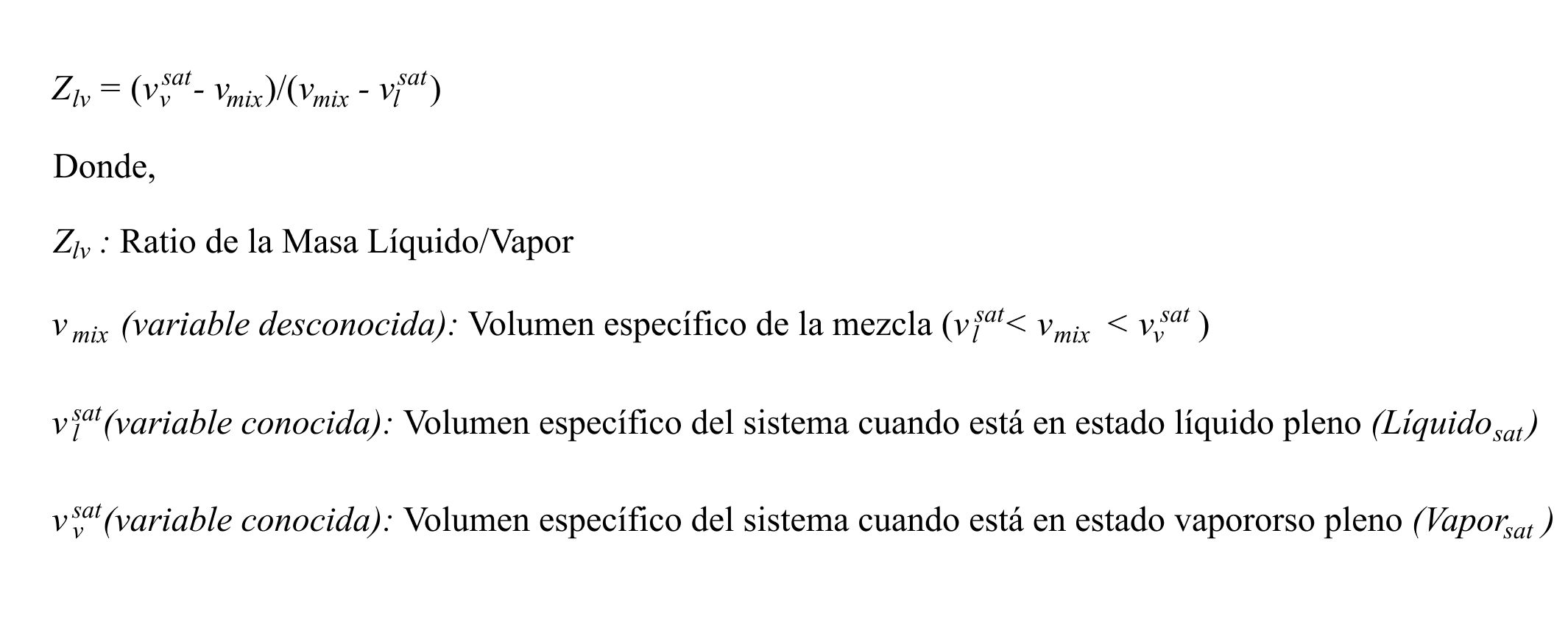

Mientras que el sistema se encuentre en estado de EVL, dependiendo de la dirección enérgica dQ>0 (Calentamiento) o dQ<0 (Enfriamiento), el estado de mezcla puede converger hasta alcanzar el estado de vapor-saturado (Vapor_sat) a la derecha, o el estado líquido-saturado (Líquido_sat) de la izquierda (Figura 2: ---).

En el ámbito de la Termodinámica, la condición relativa de una mezcla bi-fase respecto a los puntos delimitantes puede medirse gracias a la Regla de la Palanca. Basándonos en la Regla de la Palanca, el ratio entre la masa líquida y la vaporosa Z_lv en cualquier punto arbitrario durante el estado EVL puede formularse de la siguiente manera.

El v_l (sat) y el v_v(sat) están empíricamente pre-determinados por valores constantes, los cuales después introducimos en la Regla de la Palanca para estimar el Ratio entre la Masa Vapor/Líquido (Z_lv) de cualquier mezcla arbitraria con un volumen determinado v_eq.

Aplicación:

Analogía del Diagrama de Fases y el Mercado de Bitcoin

Una vez descritos los principios del Equilibrio Vapor-Líquido (EVL) y la Regla de la Palanca, ya podemos presentar la analogía entre las métricas del blockchain de Bitcoin y el Diagrama de las Fases del Agua.

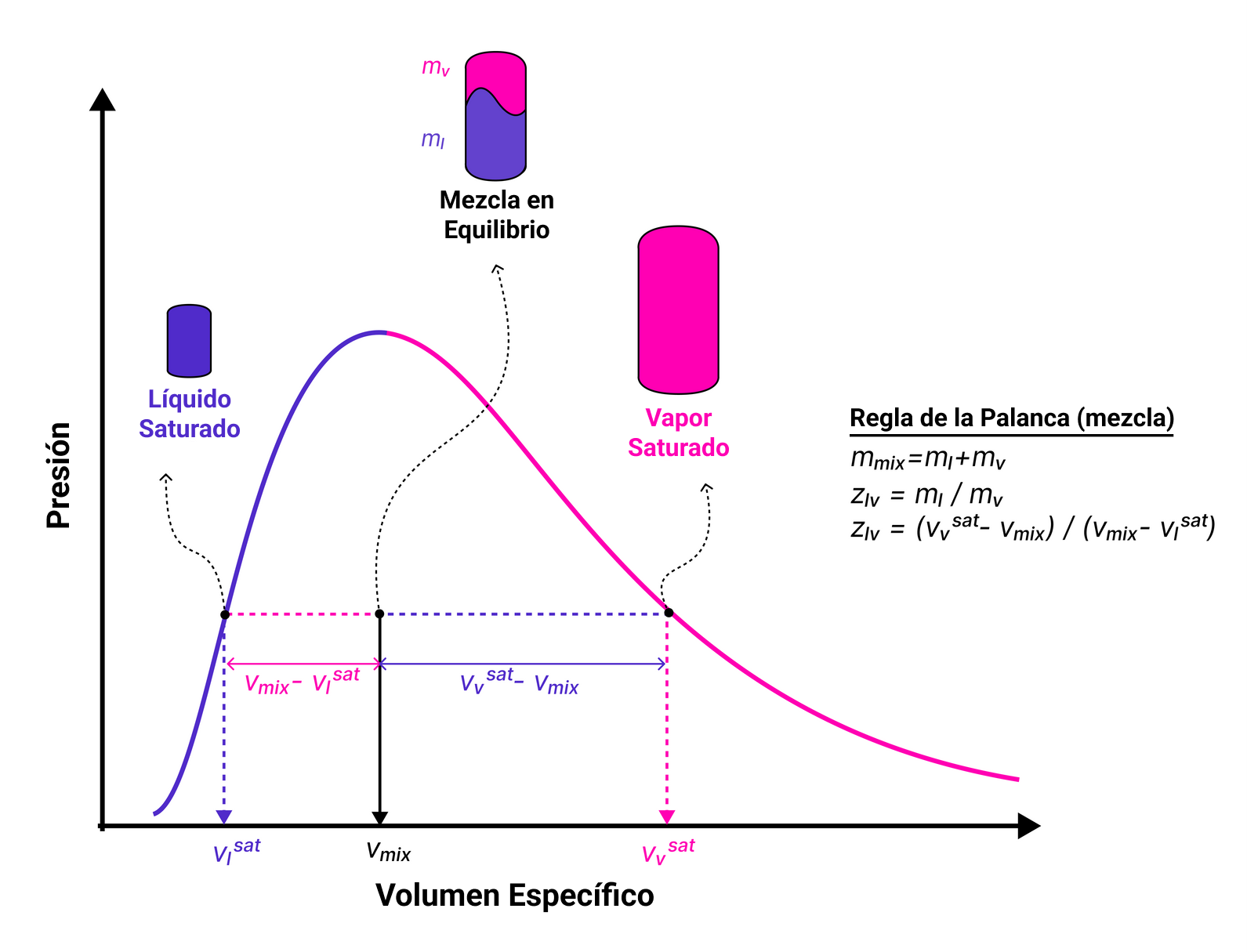

Por normal general, a lo largo de los mercados de Bitcoin, la oferta en circulación se compone de una combinación de dos partes;

- Oferta en Pérdidas 🟥: Todas las monedas tienen un coste base inferior al actual precio spot

- Oferta en Ganancias 🟩: Todas las monedas tienen un coste base superior al actual precio spot

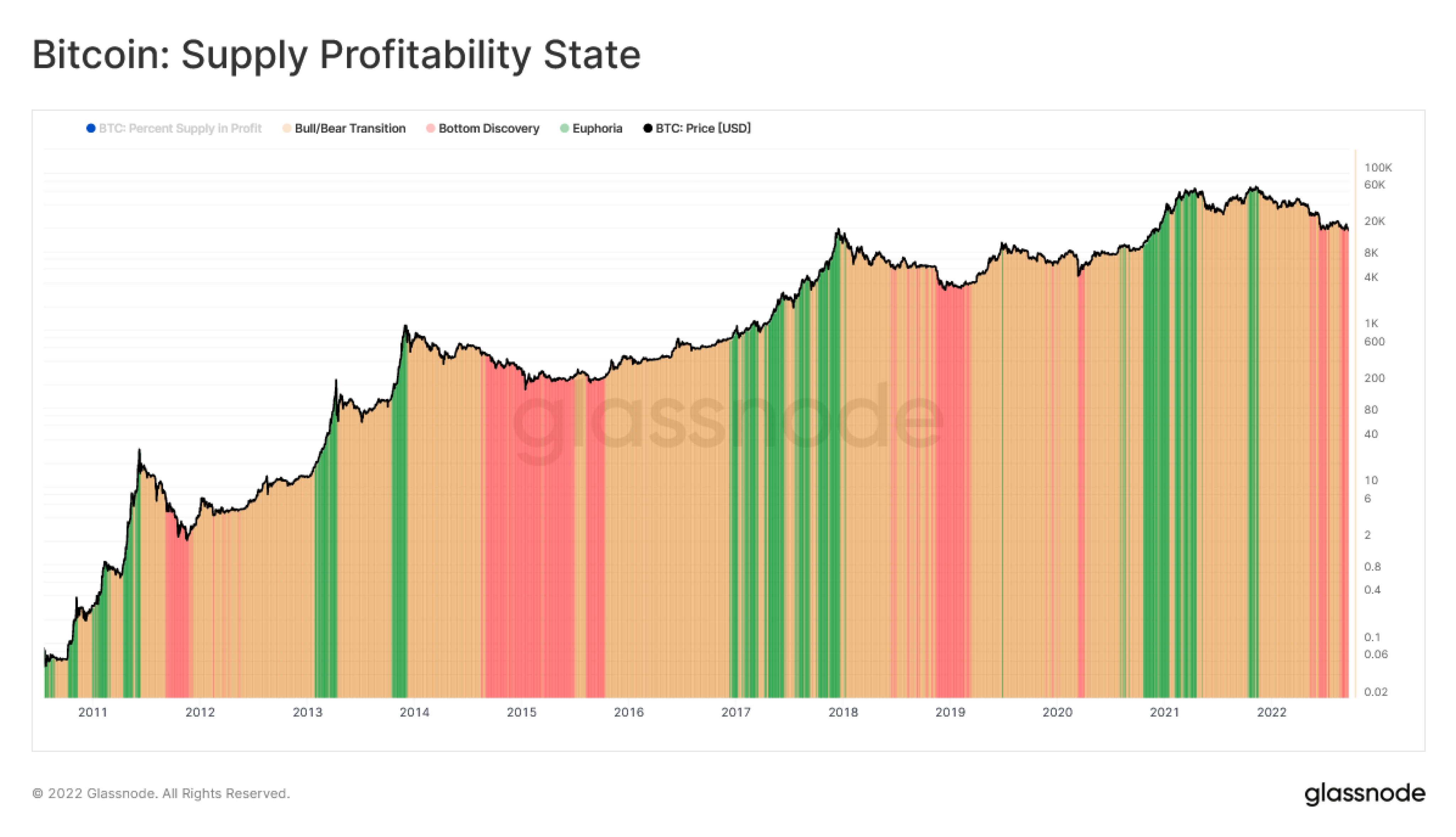

La siguiente figura muestra la cuota relativa de oferta en pérdidas y ganancias.

Si usamos de referencia los anteriores ciclos de mercado, existen tres fases distintivas en cada ciclo:

- Descubrimiento del Fondo (Predominan las Pérdidas) 🟥: Durante los últimos estadios de un mercado bajista, cuando la constante depreciación hace que predomine en proporción la oferta en pérdidas (Porcentaje de Oferta en Ganancias < 55%)

- Euforia (Predominan las Ganancias) 🟩: Cuando en el mercado alcista el precio entra en tendencia parabólica, la cuota de oferta en ganancias es la que predomina (Porcentaje de Oferta en Ganancias supera el 95%)

- Transición Alcista/Bajista (Equilibrio entre Ganancias-Pérdidas) 🟧: Los periodos de transición entre las dos condiciones de mercado descritas anteriormente, donde la rentabilidad de la oferta en circulación está cerca del equilibrio (55% < Porcentaje de Oferta en Ganancias < 95%)

Tras definir los fundamentos, la analogía propuesta puede concluir si tenemos en consideración los siguientes pares de estados equivalentes entre el diagrama de fases y el mercado:

- Descubrimiento del Fondo (Predominan las Pérdidas) ≡ Alcanzando estado de saturación-líquida (Líquida_sat)

- Euforia (Predominan las Ganancias) ≡ Alcanzando estado de saturación-vapor (Vapor_sat)

- Precio del Coste-Base ≡ Volumen específico

Por tanto, los volúmenes especificados en el diagrama de las fases pueden corresponder con los siguientes niveles de coste base dentro del blockchain.

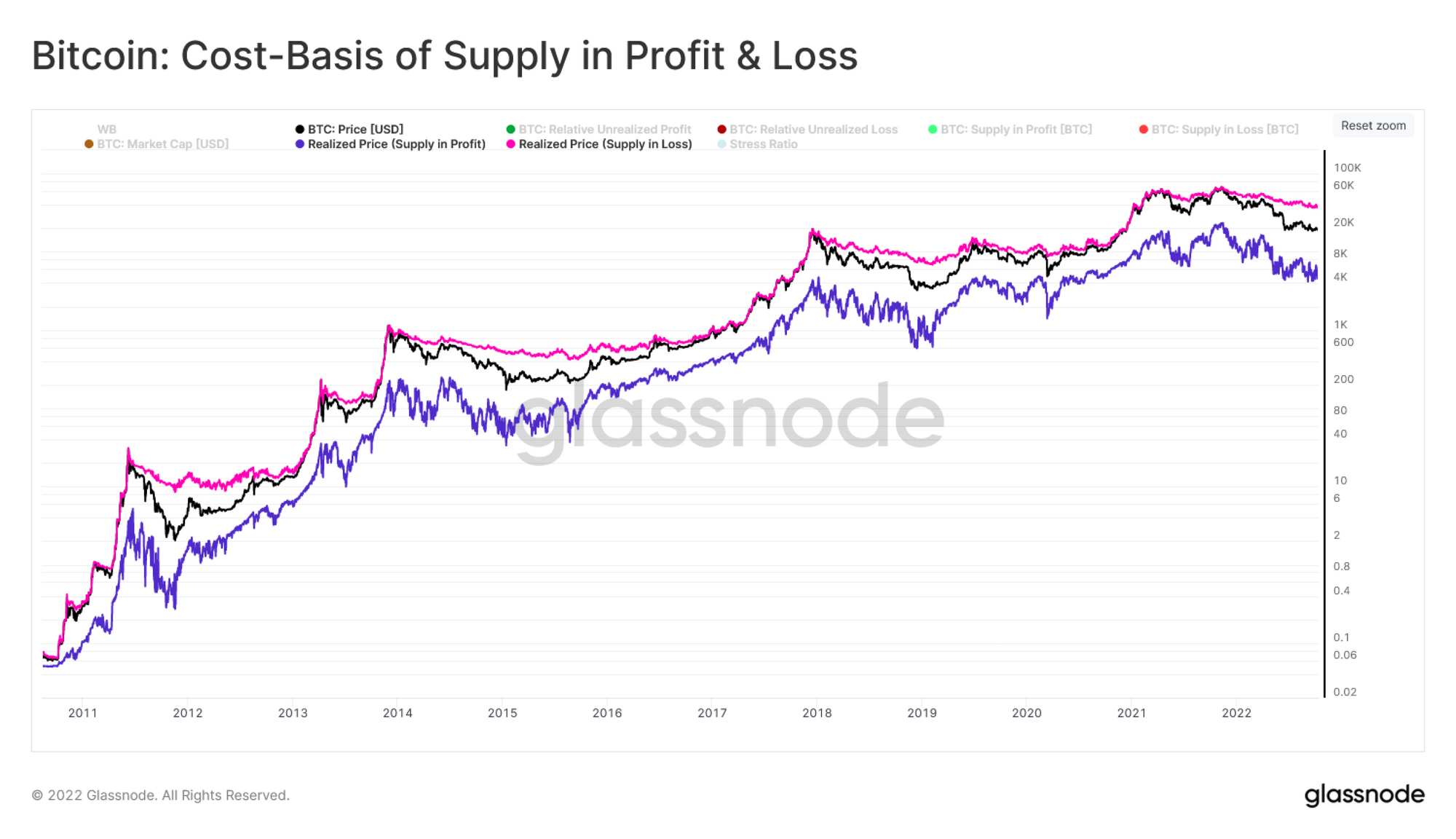

- Coste Base de la Oferta en Pérdidas (CB_pérdidas) ≡ Volumen específico en estado de saturación líquida v_v (sat). Alcanzar un precio en torno a estos niveles puede equipararse a un estado de mayor entropía en el mercado (similar a la fase de vapor), lo que aumenta el potencial de agotar la demanda.

- Coste Base de la Oferta en Ganancias (CB_ganancias) ≡ Volumen específico en estado de saturación de vapor v_l (sat). Desviarse a este coste base está asociado con aumentos de estrés por el hundimiento de los índices de rentabilidad en el mercado.

- Precio de Mercado ≡ Mezcla específica de volumen v_mix.

Tal y como mencionamos anteriormente, el Volumen en estado de saturación-líquida v_l (sat) y saturación-vaporosa v_v (Sat) ambos son valores conocidos. Por consiguiente, tenemos que definir sus datos del blockchain análogos antes de proceder a aplicar la Regla de la Palanca para el análisis conductual del mercado de Bitcoin.

Coste Base de la Oferta en Pérdidas y Ganancias

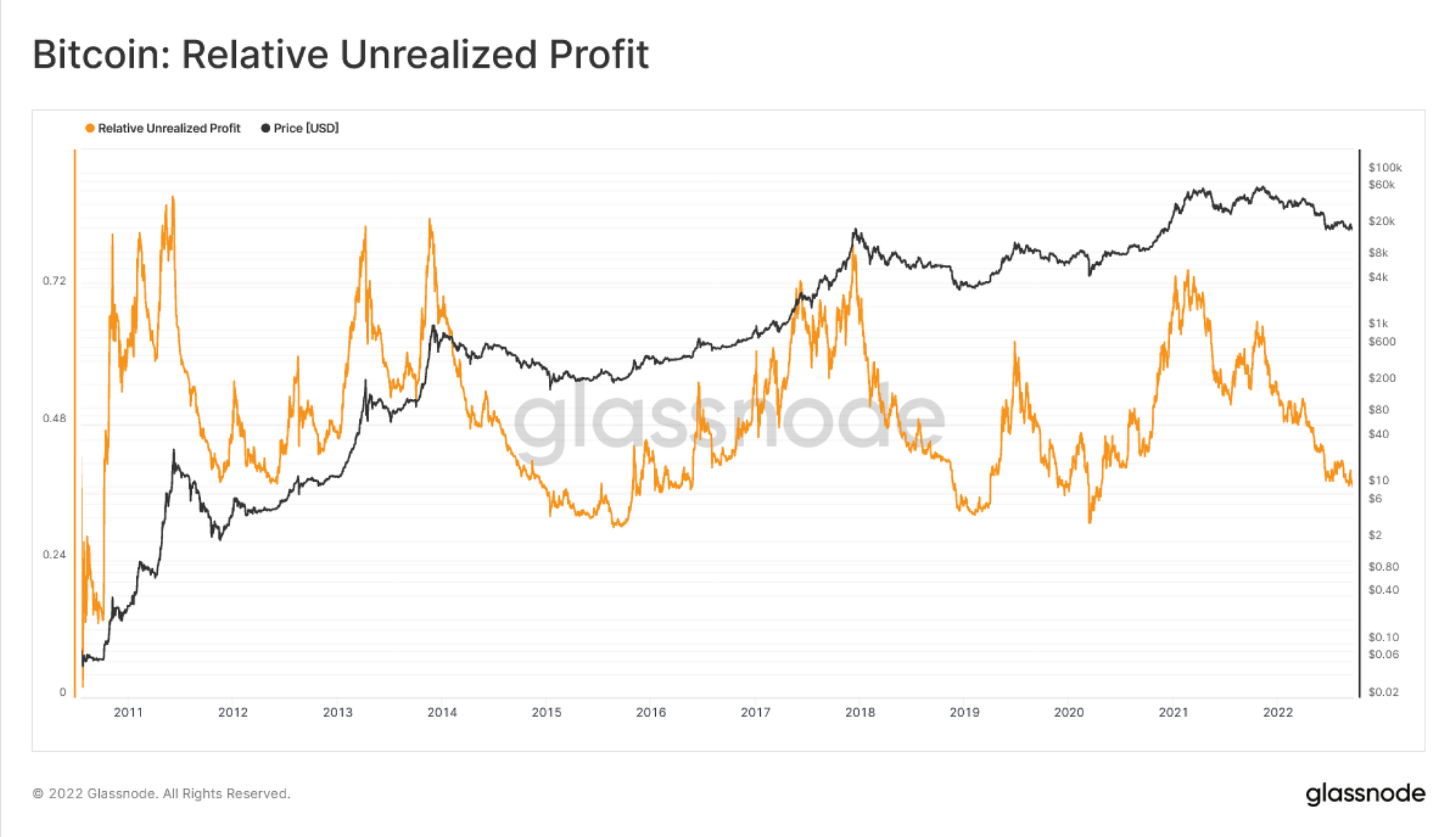

El coste base de un grupo específico de inversores es igual al valor en dólares americanos que acumulan en sus posiciones dividido por el volumen monetario que ese grupo tiene en posesión. La siguiente gráfica muestra las Ganancias Relativas No Realizadas [Capital en dólares americanos] o ganancias totales en dólares americanos de todas aquellas monedas cuyo último precio es inferior al precio actual normalizado con la capitalización de mercado.

La siguiente gráfica muestra las Pérdidas Relativas No Realizadas [Capital en dólares americanos] o pérdidas totales en dólares americanos de todas aquellas monedas cuyo último precio es superior al precio actual normalizado con la capitalización de mercado.

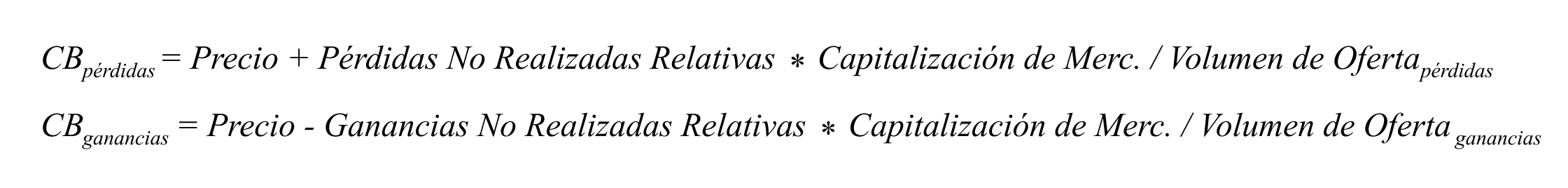

Una vez que conocemos la proporción de volumen de las monedas en pérdidas y las monedas en ganancias dentro de toda la Oferta en Circulación (Figura 3), el coste-base de ambas partes puede calcularse mediante la siguiente fórmula:

En la siguiente gráfica se muestra el resultado histórico de los inversores en ganancias 🔵 y pérdidas 🔴 ilustrados junto con el precio spot.

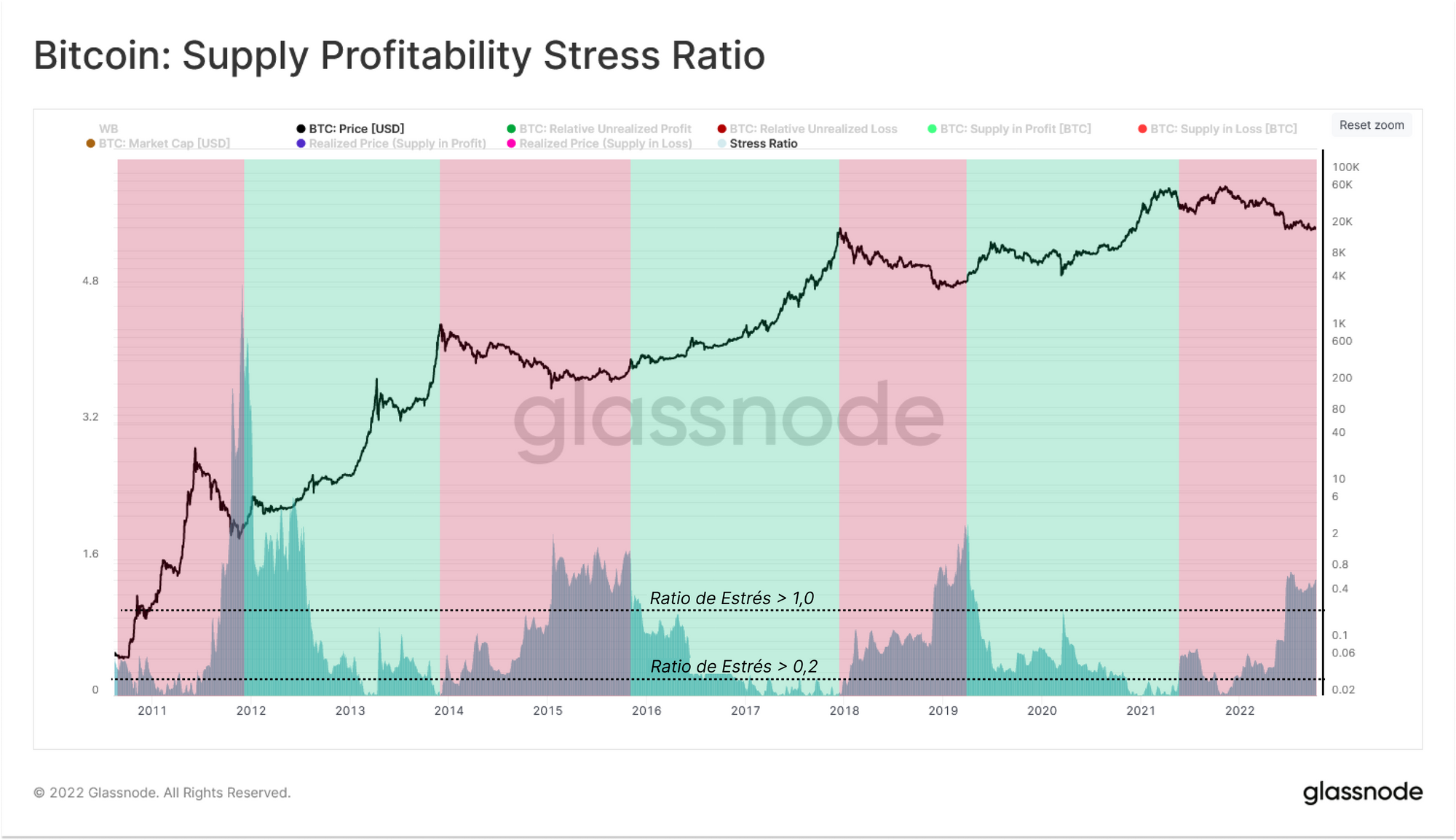

Ratio del Estrés de la Rentabilidad

Por último, gracias al necesario componente de la Regla de la Palanca, ahora podemos presentar una métrica completamente nueva llamada Ratio del Estrés de la Rentabilidad, el cual es idéntico al Ratio de la Masa Líquido/Vapor (Z_lv) y mide el grado de estrés infligido por el tamaño relativo de la oferta en pérdidas.

- Ratio del Estrés de la Rentabilidad ≡ Ratio de la Masa Líquido/Vapor (Z_lv)

Podemos utilizar el siguiente marco conceptual para entender el comportamiento de esta nueva métrica:

- Reducciones en la Rentabilidad 🟥: Tras establecer el nuevo Máximo Histórico, disminuye la demanda en el mercado. Por eso mismo el mercado mantiene su devaluación, lo que aumenta el volumen de monedas en pérdidas. Ese engrosamiento de las pérdidas que soporta el mercado se manifiesta en forma de subidas en el Ratio del Estrés de la Rentabilidad que superan valores del 0,2. Interesantemente, el valor de máximo estrés de este ratio (>1) coincide con los fondos de mercado globales.

- Crecimiento de la Rentabilidad 🟩: Al contrario durante el mercado alcista, con la llegada de toda la nueva demanda el precio comienza a ascender. El resultante crecimiento en la oferta con ganancias se ve reflejado en valores del Ratio del Estrés de la Rentabilidad inferiores al 0,2.

Resumen y Conclusiones

En esta edición, hemos empleado el Diagrama de las Fases del Agua y la Regla de la Palanca ampliamente conocidos dentro del ámbito de la termodinámica para estimar las propiedades físicas de una mezcla de agua líquida y hielo. Mediante esta analogía entre estos conceptos de la física y el estado de rentabilidad del mercado de Bitcoin, hemos sido capaces de generar una nueva métrica que trata de medir el nivel de Estrés Rentable infligido sobre la oferta.

De modo que el Ratio del Estrés de la Rentabilidad evalúa la desviación relativa de la rentabilidad del mercado desde el estado de Euforia, donde el 100 por ciento de la oferta se encuentra en ganancias, y Miedo Extremo, donde más del 50 por ciento de la oferta se sumerge en pérdidas.

Exención de responsabilidad: Este informe no aporta ninguna clase de consejo de inversión. Toda información es compartida con intención exclusivamente informativa. No debe tomarse ninguna decisión de inversión basada en la información aquí presentada y usted es el único responsable de sus propias decisiones de inversión.

Canales Traducidos

Estamos orgullosos de inaugurar nuevos canales sociales para:

- Español (Analista: @ElCableR, Telegram, Twitter)

- Turco (Analista: @wkriptoofficial, Telegram, Twitter)

- Persa (Analista: @CryptoVizArt, Telegram, Twitter)

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio